华夏时报记者陈锋 见习记者 林坚 北京报道

12月2日,谈好一笔8亿元投资项目没过三天的“江苏股王”、国内射频芯片龙头卓胜微(300782.SZ),没想到自己准备大展拳脚之际,就收到了深交所的关注函。而关注函内容剑指该公司刚发布不久的2020年限制性股票激励计划。

在该激励计划中,2020年营业收入增长率考核指标显著低于2020年前三季度已实现营业收入增长率。鉴此,该计划的相关业绩考核指标设置的科学性、合理性遭到质疑。受此影响,12月2日收盘,卓胜微报545.00元/股,跌幅2.75%,跌价15.41元,换手率为2.20%,成交额12.7亿元。

而就在11月29日晚间,卓胜微发布公告称,公司拟与江苏省无锡蠡园经济开发区管理委员会签署《战略合作协议书》,在无锡市滨湖区胡埭东区投资建设芯卓半导体产业化建设项目(以最终备案为准),该项目预计投资总金额8亿元。受消息影响,30日,卓胜微股价上涨,涨幅达4.72%。

谈了个大项目,股价蹭红,收到关注函,股价立马撕绿,不过三日光景而已。卓胜微的投资者们晕头转向,因为在他们眼中,卓胜微是上市仅一年半,在整个A股市场,股价仅次于贵州茅台(600519.SH)与石头科技(688169.SH)的“股王”。

就该激励计划遭受质疑一事,卓胜微方面向《华夏时报》记者表示,“如不出意外,公司将在深交所规定期限内做出回应。但如有其他情况发生,我们也会向证监会做报备,申请延期回复。”

有意“白送钱”还是业绩有水分?

12月2日,卓胜微收到深交所关注函,要求公司就11月30日对外披露的《2020年限制性股票激励计划(草案)》的相关问题做出说明。

卓胜微发布的《2020年限制性股票激励计划(草案)》显示,公司层面业绩考核指标为后续年度营业收入均值较2019年营业收入的增长率。首次授予部分的第一个归属期业绩考核指标为公司2020年营业收入增长率不低于65%、55%,则激励对象分别按100%、80%获取股份。

但该公司三季报显示,2020年该公司前三季度已实现营业收入19.72亿元,同比增长100.27%,其中,前三季度分别实现营业收入4.51亿元、5.47亿元和9.75亿元。

鉴于考核指标与已有的业绩情况的“超前匹配”,深交所要求卓胜微核查并说明以下情况:其一,结合公司收入确认政策、主要产品的委托生产、销售发货和收入确认周期,以及主要客户订单签署、预计销售发货、确认收入情况及对应时间节点等,在11月30日披露激励计划时,公司2020年营业收入是否已经基本确定、设定2020年营业收入增长率考核指标显著低于2020年前三季度已实现营业收入增长率的原因及合理性,以及将其作为第一个归属期考核年度、后续归属期营业收入累计值的均值考核组成部分是否客观公正、清晰透明,是否有利于股权激励作用的发挥。

其二,根据考核指标测算,公司2020年第四季度实现营业收入5.23亿元、3.72亿元激励对象即可按100%、80%获取股份。结合公司生产经营情况、历年第四季度营业收入占比情况、2020年第四季度需实现营业收入的同比增长情况、以及行业周期性发展特征、同行业可比公司第四季度营业收入占比情况等,要求说明公司2020年第四季度需实现营业收入目标设置的合理性,是否符合公司实际情况。

此外,深交所还要求卓胜微说明该股票激励计划是否存在刻意降低业绩考核指标,向相关人员输送利益的情形,是否会损害上市公司股东利益。

据记者了解,上述激励计划首次授予的激励对象总人数不超过45人,包括该公司公告该激励计划草案时在该公司(含分、子公司,下同)任职的中层管理人员及技术(业务)骨干人员。计划限制性股票的授予价格(含预留授予)为270.40元/股。

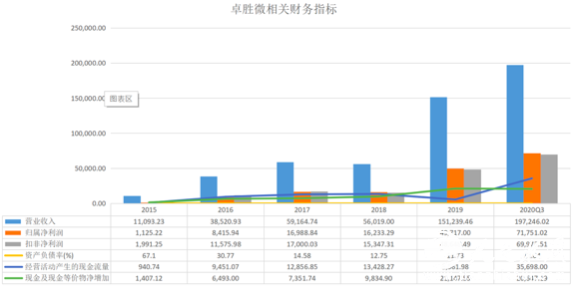

卓胜微近年来业绩持续向好,营收、现金流都较为不错

该公司的部分投资者向《华夏时报》记者指出,年关将至,以2020年为考核指标已经没有意义,考核指标应该以2021年为准才有实质意义,“此次股权激励方案等于送钱”。此外,有市场人士担忧该公司第四季度业绩不好,也有的认为“目前来看,公司四季度业绩没有问题,意味着前面报表的业绩有水分”。

在前三季度业绩已经确定的背景下以今年业绩作为考核目标,某财经领域分析人士接受《华夏时报》记者采访时表示,“公司会结合自己的情况,对高管进行股权激励,这肯定是按最方便或者说最可行的方式来,因为股权激励不管是定在一年两年还是三年,理论上这个其实都是由公司自己可以决定的”。

该人士称,“有的公司,业绩前三个季度特别高,后面开始持续走低,这种情况就比较明显,就是这个前高后低可能会有财务腾挪的嫌疑。它反映的不是一个持续正常的增长”。

消息面受挫,12月2日收盘,卓胜微报545.00元/股,跌幅2.75%,跌价15.41元,换手率为2.20%,成交额为2.32万。

“江苏股王”年内涨超150%

而就在收到问询函的不久前,卓胜微的消息面刚迎来利好。11月29日晚间,卓胜微发布公告称,公司拟与江苏省无锡蠡园经济开发区管理委员会签署《战略合作协议书》,在无锡市滨湖区胡埭东区投资建设芯卓半导体产业化建设项目(以最终备案为准),该项目预计投资总金额8亿元。受消息影响,30日,卓胜微股价上涨,涨跌幅达4.72%。

天眼查APP显示,卓胜微位于江苏省,成立于2012年8月10日,于2019年6月18日在深交所创业板上市,公司董事长、法定代表人、总经理、实际控制人均为许志翰,公司管理人员人数12位。该公司主营业务为射频前端芯片的研究、开发与销售,主要向市场提供射频开关、射频低噪声放大器、射频滤波器等射频前端分立器件及各类模组的应用解决方案,同时,还对外提供低功耗蓝牙微控制器芯片。卓胜微供货于高通、三星、华为、小米、联想等企业。

该公司官网显示,以公司创始人为核心的技术团队均于国内外一流大学或研究所取得博士或硕士学位,并曾供职国内外知名的芯片设计厂商,具备优秀的技术能力和丰富的产品开发经验。截至2020年6月30日,研发人员数量为171人,占公司员工总数的70.66%。研发人员学历中,博士学历占比研发人员数量的5.26%,硕士占比36.84%,本科占比50.88%。

2019年6月登陆科创板后,卓胜微股价一路攀升。今年11月9日,卓胜微股价大涨,收盘价为571.12元,创下历史新高。截至11月30日当日收盘,股价报563元/股,较今年年初的1月3日收盘价219.24元/股增长了157%。目前,卓胜微股价仅次于贵州茅台与石头科技,总市值为981亿元,被称为“江苏股王”。

据了解,由于射频电路难度较高,全球射频前端芯片市场目前主要被美国与日本厂商垄断。今年5月,卓胜微拟定增募资30亿元,投向研发及产业化高端射频滤波器芯片及模组、5G通信基站射频器件,与Foundry(在集成电路领域中,专门指负责生产、制造芯片)代工厂合作建立生产线。但目前增资能否通过深交所审核,并获得中国证监会作出同意注册的决定及其时间尚存在不确定性。

诸多研究机构,比如华安证券、开源证券、天风证券等均表示,加快射频前端芯片国产替代刻不容缓,卓胜微发展前景广阔。开源证券刘翔11月6日指出,预计卓胜微2020至2022年公司可分别实现EPS5.22/6.89/9.00元,当前股价对应PE90/68/52倍。

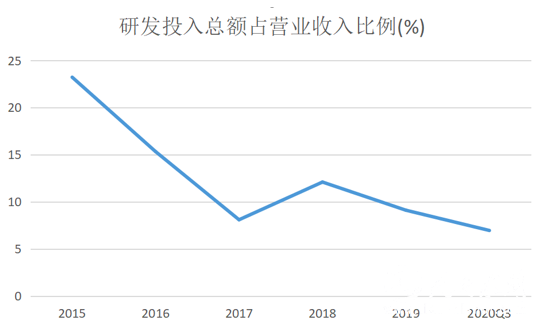

尽管研发团队占优,但卓胜微研发投入总额占营业收入比例呈逐年下降状态

不久之前,本报记者报道了三季度A股半导体、芯片企业炙手可热的情况,其中,卓胜微备受机构青睐,在一个月内实现132家机构扎推调研的盛景。同花顺iFunD数据显示,11月1日与30日相比,卓胜微股东户数减少8600个,变动比例为-23.05%。自2020年8月31日以来,卓胜微股东户数已连续下降,减幅为42.57%。

据本报记者观察,除卓胜微外,临近年末,不少A股上市公司仍在披露2020年股权激励计划,譬如*ST天润(维权)(002113.SZ),中颖电子(300327.SZ)等等。该类公司均收到监管层问询,问题也都与业绩考核标准过低有关。

与卓胜微一样,中颖电子同为半导体及元件板块个股。根据该公司2020年三季报显示,公司前三季度共实现营业收入7.42亿元,同比增长24.17%,归属于母公司所有者的净利润为1.50亿元,同比增长15.63%。其中,前三季度各分别实现营业收入2.02亿元、2.53亿元、2.87亿元。而根据公司股权激励计划的考核指标测算,公司2020年第四季度实现营业收入不低于2.48亿元、2.17亿元或1.86亿元,即可完成第一个解除限售期100%、80%或50%的公司层面解除限售比例对应业绩考核指标,分别较去年同期营业收入增长4.64%、-8.44%、-21.52%。

中颖电子成立于1994年,于2012年在创业板上市,现总市值106.75亿元。该公司主营业务为集成电路产品的设计和销售,以及相关的售后服务及技术服务,主要产品为微控制器芯片、OLED显示驱动芯片。公司是国内较具规模的工控单芯片主要厂家之一,在家电MCU(微控制单元)领域处于领先地位。

针对监管层11月22日的问询,中颖电子在要求回复期限的最后一天,也就是11月27日,做出了回应,公司称:“公司认为2020年业绩考核目标的设定不存在向相关人员输送利益的情形,不会损害上市公司股东利益。公司为了保证长期的可持续发展,需要不断加大研发投入及项目面,而这需要公司核心人才持续不断的积极努力。面对市场激烈的人才抢夺,公司留才压力加大,公司进一步推出激励与约束相结合的股权激励计划,更能留住员工共同奋斗。从年度整体业绩角度来看,公司设计的考核指标具备一定挑战性的同时又兼顾了激励性,不存在刻意降低业绩考核指标的情形,具有科学性和合理性。”

同为“一家人”,卓胜微该如何回应此次相关业绩考核指标设置的科学性、合理性,本报记者将继续关注。但值得一提的是,已有投资者向本报记者表示,“股权激励是否有猫腻,关键不要只是监管层问问、公司答答而已,如果违法就应该彻查,要制止,要真正将保护中小投资者利益,并落到实处”。

已有0人发表了评论